|

|

| Linha 18: |

Linha 18: |

| | <!--***********************************INICIO TABELA***************************************--> | | <!--***********************************INICIO TABELA***************************************--> |

| | {| align=center border=1 | | {| align=center border=1 |

| − | |colspan=2|''Na primeira parte do cadastro deverão ser selecionados os filtros que irão compor a regra que é identificada pelo Código, UF origem e UF destino.'' | + | |colspan=2|Na primeira parte do cadastro deverão ser selecionados os filtros que irão compor a regra que é identificada pelo Código, UF origem e UF destino. |

| | | | |

| − | ''O campo código é sequencial e não fica disponível para interferência manual.''

| + | O campo código é sequencial e não fica disponível para interferência manual. |

| | | | |

| − | ''Deverá obrigatoriamente informar a UF Origem onde o transporte foi iniciado e a UF Destino onde o transporte foi finalizado.''

| + | Deverá obrigatoriamente informar a UF Origem onde o transporte foi iniciado e a UF Destino onde o transporte foi finalizado. |

| | | | |

| | <font color="red"><b>ATENÇÃO!!!</b> | | <font color="red"><b>ATENÇÃO!!!</b> |

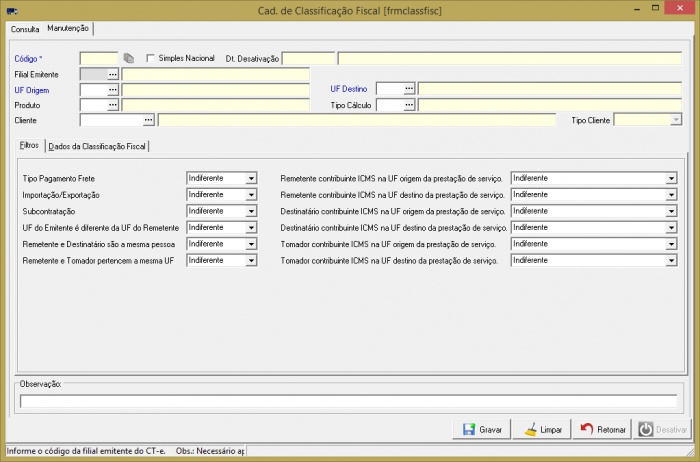

A criação e configuração de regras tributárias para o controle do ICMS é ampla e envolve várias situações (Exemplo: Cidade origem, Cidade destino, Produto, Tomador do serviço etc.).

A tela foi elaborada visando manter e controlar as várias variações na legislação no que tange o âmbito do ICMS.

É possível com esta nova tela, seguindo a orientação do contador responsável pela parte fiscal da empresa, determinar exatamente como será o controle das regras tributárias (Icms, Icms Isento, Icms Substituição, etc), ou seja, ao iniciar este processo é de responsabilidade da Empresa/Transportadora manter e criar novas regras que venham a ser necessárias para atender a emissão do CT-e na legislação em vigor.

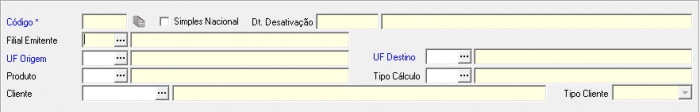

| Na primeira parte do cadastro deverão ser selecionados os filtros que irão compor a regra que é identificada pelo Código, UF origem e UF destino.

O campo código é sequencial e não fica disponível para interferência manual.

Deverá obrigatoriamente informar a UF Origem onde o transporte foi iniciado e a UF Destino onde o transporte foi finalizado.

ATENÇÃO!!!

- A seleção da opção Indiferente deve ser muito bem avaliada, pois ela influenciará em toda a validação para o cálculo do ICMS na digitação do CT-e.

|

| Filial Emitente

|

Informe o código da filial emitente do CT-e.

ATENÇÃO!!!

Somente é necessário, para quando na mesma empresa, em alguma das filiais o cálculo do ICMS for diferenciado.

|

| Código

|

Código sequencial gerado pelo sistema que identifica o código da regra de classificação do ICMS no cadastro.

|

| Data de desativação

|

Data em que esta regra foi desativada no sistema.

ATENÇÃO!!!

Quando desativada, a mesma poderá ser reativada desde que não exista outra regra igual.

|

| UF Origem

|

UF onde o transporte será iniciado.

|

| UF Destino

|

UF onde o transporte será finalizado.

|

| Produto

|

Código de produto específico para esta regra de ICMS (não obrigatório).

|

| Tipo Cálculo

|

Código da negociação do Frete Empresa, para a regra de classificação fiscal. Este campo refere-se à tabela de tipos de negociação, mas ficou com esta descrição para manter o padrão das telas de digitação de CT-e e.

|

| Cliente

|

Informe um cliente especifico para esta regra de ICMS (não obrigatório).

ATENÇÃO!!!

Quando selecionado um cliente, é obrigatório o uso do campo “Tipo cliente”.

|

| Tipo cliente

|

- Remetente: Cliente que emitiu a nota fiscal do serviço.

- Destinatário: Cliente onde a mercadoria será entregue.

- Faturar: Cliente tomador do frete, ou seja, quem fará o pagamento do frete.

|

| Tipo Pagamento Frete

|

Selecione o Tipo de pagamento:

- Indiferente: Indifere se o frete empresa será pago pelo remetente, destinatário ou outros.

- A pagar (FOB): O frete empresa será pago pelo remetente.

- Pago (CIF): O frete empresa será pago pelo destinatário.

|

| Importação/Exportação

|

Selecione uma das opções:

- Indiferente: Selecione esta opção para regras que serão utilizadas tanto para o transporte de mercadorias no mercado interno como para mercadorias importadas ou destinadas à exportação.

- Sim: Selecione esta opção somente se a operação de transporte for importação/exportação.

- Não: Selecione esta opção somente se a operação de transporte NÂO for importação/exportação.

|

| Subcontratação

|

Selecione o tipo de subcontratação

- Indiferente: Selecione esta opção independente do tipo de serviço prestado pela transportadora.

- Sim: Selecione esta opção somente se a operação do Tipo de serviço de transporte for subcontratação.

- Não: Selecione esta opção somente se a operação do Tipo de serviço de transporte NÃO for uma subcontratação.

|

| Emitente pertence à outra UF

|

Seleciona o tipo de emitente:

- Indiferente: Selecione esta opção independente se o emitente do documento fiscal para transportar a mercadoria está ou não na UF onde o transporte foi iniciado.

- Sim: Selecione esta opção somente se o emitente do documento fiscal para transportar a mercadoria estiver na UF onde o transporte foi iniciado.

Exemplo: A transportadora “A” faz a emissão do CT-e onde o início da prestação de serviço é em UF origem igual à UF de onde a transportadora “A” esta estabelecida.

- Não: Selecione esta opção somente se o emitente do documento fiscal para transportar a mercadoria NÃO estiver na UF onde o transporte foi iniciado.

Exemplo: A transportadora “A” faz a emissão do CT-e onde o início da prestação de serviço é em UF origem diferente da UF de onde a transportadora “A” esta estabelecida.

|

| Remetente e Destinatário são a mesma pessoa

|

Selecione uma das opções:

- Indiferente: Selecione esta opção independente se o cliente remetente da mercadoria for o mesmo cliente informado no destinatário da mercadoria.

- Sim: Selecione esta opção somente se o cliente remetente da mercadoria for o mesmo cliente informado no destinatário da mercadoria.

- Não: Selecione esta opção somente se o cliente remetente da mercadoria NÃO for o mesmo cliente informado no destinatário da mercadoria.

|

| Remetente e Tomador pertencem à mesma UF

|

Selecione uma das opções:

- Indiferente: Selecione esta opção independente se o cliente remetente da mercadoria pertencer à mesma UF do cliente tomador do frete.

- Sim: Selecione esta opção somente se o cliente remetente da mercadoria pertencer à mesma UF do cliente tomador do frete.

Exemplo: O cliente remetente “A” emitiu uma nota fiscal para um destino “X”, o cliente tomador do frete esta localizado na mesma UF do cliente remetente “A”.

- Não: Selecione esta opção somente se o cliente remetente da mercadoria NÃO pertencer à mesma UF do cliente tomador do frete.

Exemplo: O cliente remetente “A” emitiu uma nota fiscal para um destino “X”, o cliente tomador do frete não esta localizado na mesma UF do cliente remetente “A”.

|

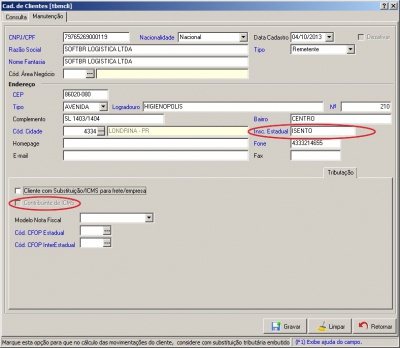

| Remetente contribuinte ICMS na UF origem

|

Selecione a Situação Tributaria do Remetente

- Indiferente: Selecione esta opção independente se o cliente remetente da mercadoria for contribuinte de ICMS na UF onde o transporte foi iniciado.

- Não contribuinte: Selecione esta opção somente se o cliente remetente da mercadoria NÃO for contribuinte de ICMS na UF onde o transporte foi iniciado.

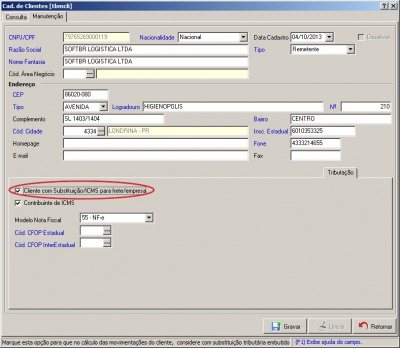

A informação de não contribuinte é preenchida no Cadastro do Cliente, aba Tributação, campo Contribuinte de ICMS, este campo não poderá estar selecionado.

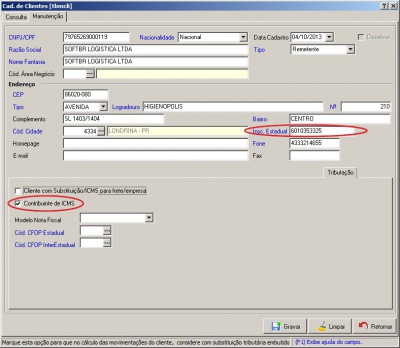

- Contribuinte: Selecione esta opção somente se o cliente remetente da mercadoria for contribuinte de ICMS na UF onde o transporte foi iniciado.

- A informação de contribuinte é preenchida no Cadastro do Cliente, aba Tributação, campo Contribuinte de ICMS, este campo deverá estar selecionado.

- Contribuinte sob regime Substituição Tributária: Selecione esta opção somente se o cliente remetente da mercadoria for contribuinte sob o regime de substituição tributária de ICMS na UF onde o transporte foi iniciado.

- A informação de cliente com substituição é preenchida no Cadastro do Cliente, aba Tributação, campo Cliente com Substituição/ICMS para frete empresa, este campo deverá estar selecionado.

|

| Remetente contribuinte ICMS na UF destino

|

Selecione a Situação Tributária do Remetente

- Indiferente: Selecione esta opção independente se o cliente remetente da mercadoria for contribuinte de ICMS na UF onde o transporte será finalizado.

- Não contribuinte: Selecione esta opção somente se o cliente remetente da mercadoria NÃO for contribuinte de ICMS na UF onde o transporte for finalizado.

- A informação de não contribuinte é preenchida no Cadastro do Cliente, aba Tributação, campo Contribuinte de ICMS, este campo não poderá estar selecionado.

- Contribuinte: Selecione esta opção somente se o cliente remetente da mercadoria for contribuinte de ICMS na UF onde o transporte for finalizado.

- A informação de contribuinte é preenchida no Cadastro do Cliente, aba Tributação, campo Contribuinte de ICMS, este campo deverá estar selecionado.

- Contribuinte sob regime Substituição Tributária: Selecione esta opção somente se o cliente remetente da mercadoria for contribuinte sob o regime de substituição tributária de ICMS na UF onde o transporte for finalizado.

- A informação de cliente com substituição é preenchida no Cadastro do Cliente, aba Tributação, campo Cliente com Substituição/ICMS para frete empresa, este campo deverá estar selecionado.

|

| Destinatário contribuinte ICMS na UF origem

|

Selecione a Situação Tributaria do Destinatário

- Indiferente: Selecione esta opção independente se o cliente destinatário da mercadoria for contribuinte de ICMS na UF onde o transporte foi iniciado.

- Não contribuinte: Selecione esta opção somente se o cliente destinatário da mercadoria NÃO for contribuinte de ICMS na UF onde o transporte foi iniciado.

- A informação de não contribuinte é preenchida no Cadastro do Cliente, aba Tributação, campo Contribuinte de ICMS, este campo não poderá estar selecionado.

- Contribuinte: Selecione esta opção somente se o cliente destinatário da mercadoria for contribuinte de ICMS na UF onde o transporte foi iniciado.

- A informação de contribuinte é preenchida no Cadastro do Cliente, aba Tributação, campo Contribuinte de ICMS, este campo deverá estar selecionado.

- Contribuinte sob regime Substituição Tributária: Selecione esta opção somente se o cliente destinatário da mercadoria for contribuinte sob o regime de substituição tributária de ICMS na UF onde o transporte foi iniciado.

- A informação de cliente com substituição é preenchida no Cadastro do Cliente, aba Tributação, campo Cliente com Substituição/ICMS para frete empresa, este campo deverá estar selecionado.

|

| Destinatário contribuinte ICMS na UF destino

|

Selecione a Situação Tributaria do Destinatário

- Indiferente: Selecione esta opção independente se o cliente destinatário da mercadoria for contribuinte de ICMS na UF onde o transporte será finalizado.

- Não contribuinte: Selecione esta opção somente se o cliente destinatário da mercadoria NÃO for contribuinte de ICMS na UF onde o transporte for finalizado.

- A informação de não contribuinte é preenchida no Cadastro do Cliente, aba Tributação, campo Contribuinte de ICMS, este campo não poderá estar selecionado.

- Contribuinte: Selecione esta opção somente se o cliente destinatário da mercadoria for contribuinte de ICMS na UF onde o transporte for finalizado.

- A informação de contribuinte é preenchida no Cadastro do Cliente, aba Tributação, campo Contribuinte de ICMS, este campo deverá estar selecionado.

- Contribuinte sob regime Substituição Tributária: Selecione esta opção somente se o cliente destinatário da mercadoria for contribuinte sob o regime de substituição tributária de ICMS na UF onde o transporte for finalizado.

- A informação de cliente com substituição é preenchida no Cadastro do Cliente, aba Tributação, campo Cliente com Substituição/ICMS para frete empresa, este campo deverá estar selecionado.

|

| Tomador contribuinte ICMS na UF origem

|

Selecione a Situação Tributaria do Tomador

- Indiferente: Selecione esta opção independente se o cliente tomador do serviço de transporte for contribuinte de ICMS na UF onde o transporte foi iniciado.

- Não contribuinte: Selecione esta opção somente se o cliente tomador do serviço de transporte NÃO for contribuinte de ICMS na UF onde o transporte foi iniciado.

- A informação de não contribuinte é preenchida no Cadastro do Cliente, aba Tributação, campo Contribuinte de ICMS, este campo não poderá estar selecionado.

- Contribuinte: Selecione esta opção somente se o cliente tomador do serviço de transporte for contribuinte de ICMS na UF onde o transporte foi iniciado.

- A informação de contribuinte é preenchida no Cadastro do Cliente, aba Tributação, campo Contribuinte de ICMS, este campo deverá estar selecionado.

• Contribuinte sob regime Substituição Tributária: Selecione esta opção somente se o cliente tomador do serviço for contribuinte sob o regime de substituição tributária de ICMS na UF onde o transporte foi iniciado.

A informação de cliente com substituição é preenchida no Cadastro do Cliente, aba Tributação, campo Cliente com Substituição/ICMS para frete empresa, este campo deverá estar selecionado

|

| Tomador contribuinte ICMS na UF destino

|

Selecione a Situação Tributaria do Tomador

- Indiferente: Selecione esta opção independente se o cliente tomador do serviço de transporte for contribuinte de ICMS na UF onde o transporte será finalizado.

- Não contribuinte: Selecione esta opção somente se o cliente tomador do serviço de transporte NÃO for contribuinte de ICMS na UF onde o transporte for finalizado.

- A informação de não contribuinte é preenchida no Cadastro do Cliente, aba Tributação, campo Contribuinte de ICMS, este campo não poderá estar selecionado.

- Contribuinte: Selecione esta opção somente se o cliente tomador do serviço de transporte for contribuinte de ICMS na UF onde o transporte for finalizado.

- A informação de contribuinte é preenchida no Cadastro do Cliente, aba Tributação, campo Contribuinte de ICMS, este campo deverá estar selecionado.

- Contribuinte sob regime Substituição Tributária: Selecione esta opção somente se o cliente tomador do serviço de transporte for contribuinte sob o regime de substituição tributária de ICMS na UF onde o transporte for finalizado.

- A informação de cliente com substituição é preenchida no Cadastro do Cliente, aba Tributação, campo Cliente com Substituição/ICMS para frete empresa, este campo deverá estar selecionado.

|

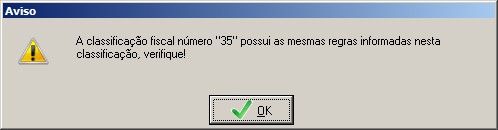

ATENÇÃO!!!

- Ao tentar incluir uma regra de classificação com a mesma característica de outra já existente, será mostrada mensagem de validação.

|

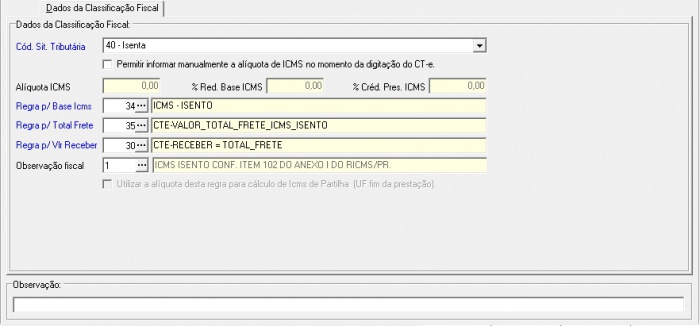

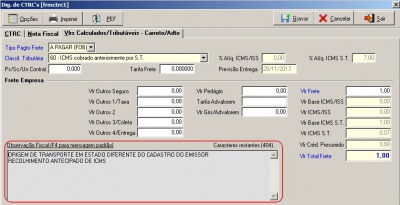

Dados da Classificação Fiscal

Deverá informar nesta etapa como será o comportamento do sistema para o cálculo do ICMS, tanto para o valor Total do Frete quanto para a Base de calculo do ICMS.

ATENÇÃO!!!

As informações de Regra p/ base ICMS e Regra p/ Total do Frete são de extrema importância para o bom funcionamento do cálculo do Frete, pois internamente o sistema executa processo de soma/divisão/adição para compor estes valores.

|

| Cód. Sit. Tributária

|

Selecione a classificação fiscal que deverá ser utilizada quando o conhecimento se encaixar nas regras desta classificação.

Exemplo: Isento, Tributado integralmente, Com redução na base de cálculo, etc.

|

| Permitir informar "Tarifa Pauta" para cálculo ICMS

|

Deverá selecionar este campo para que na Digitação/Alteração do CT-e, seja possível informar um valor diferente para a base de cálculo do ICMS. A tarifa pauta é definida pela SEFAZ, quando selecionado na Digitação/Alteração de CT-e o valor da base de cálculo do icms será calculado sobre "Peso x Tarifa Pauta", não será considerado demais valores como "Pedágio, Advalorem e Outros"

|

| Alíquota ICMS

|

Informe a alíquota de ICMS que será utilizada quando o conhecimento se encaixar nas regras desta classificação.

|

| %Red. Base ICMS

|

Informe o percentual que será utilizado para reduzir a base de cálculo de ICMS, quando o conhecimento se encaixar nas regras desta classificação.

|

| %Cred. Pres. ICMS

|

Informe o percentual que será utilizado para calcular o crédito presumido do ICMS, quando o conhecimento se encaixar nas regras desta classificação.

|

| Regra p/ Base Icms

|

Regra que será utilizada para calcular a base de cálculo do ICMS.

ATENÇÃO!!!

- Mesmo que as alíquotas sejam igual a 0(zero), é necessário selecionar uma das opção disponíveis.

- Existem opções que incluem o valor do pedágio na base de cálculo de ICMS e opções que NÃO incluem o valor do pedágio.

- Existem opções que incluem o valor do ICMS no valor total do frete e opções que NÃO incluem o valor do ICMS.

- Ao pressionar o F4 e pesquisar uma regra para compor a base de cálculo do ICMS, atentar-se para o “Nome” e a “Descrição” da regra que melhor se encaixa nessa nova regra de classificação.

|

| Regra p/ Total Frete

|

Regra que será utilizada para calcular o valor total do frete.

ATENÇÃO!!!

- Ao pressionar o F4 e pesquisar uma regra para compor o valor total do frete, atentar-se para o “Nome” e a “Descrição” da regra que melhor se encaixa nessa nova regra de classificação.

|

| Regra p/Vlr Receber

|

Regra que será utilizada para calcular o valor Total da Prestação de Serviço do CT-e. Com esta configuração, é possível definir um valor diferente do total do frete quando o CT-e é com icms substituição e no campo "Valor a Receber" do DACTE precisa ser impresso um valor descontando o icms substituição.

|

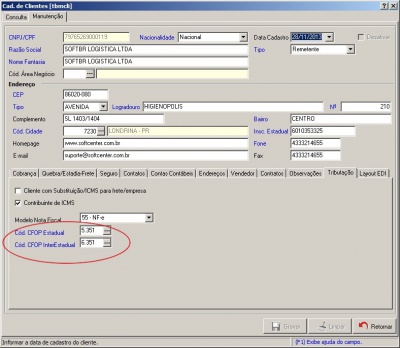

| CFOP

|

Informe o código fiscal da operação, quando o conhecimento se encaixar nas regras desta classificação. O sistema somente irá utilizar a CFOP informada neste campo se no cadastro do cliente não existir CFOP previamente parametrizada.

- A informação de CFOP é preenchida no Cadastro do Cliente, na aba Tributação, campos “Cód. CFOP Estadual” e “Cód. CFOP Interestadual”.

|

| Observação fiscal

|

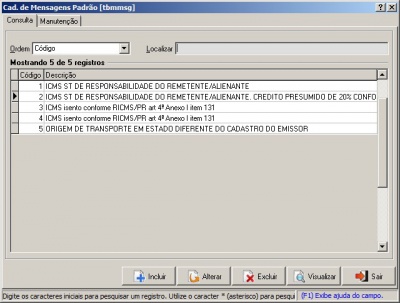

Informe a observação fiscal que será utilizada, quando o conhecimento se encaixar nas regras desta classificação fiscal.

- Esta observação será replicada de forma automática para o campo Observação Fiscal.

- O cadastro de uma nova observação fiscal é feita no Cad. de mensagens Padrão acessado pelo menu “Configurações > Cad. de Mensagens Padrão”.

|

| Observação

|

Texto livre para documentar e descrever qual o objetivo da regra criada.

|

| Botão Desativar

|

Quando uma regra de classificação já tiver sido utilizada na digitação de um conhecimento, a mesma não poderá ser excluída e sim desativada.

|

| Botão Reativar

|

Se uma regra estiver desativada e não existir outra com as mesmas características, ela poderá ser reativada.

|